O cartão de crédito é uma das ferramentas financeiras mais populares e utilizadas no mundo. Ele oferece praticidade, segurança e a possibilidade de comprar agora e pagar depois. No entanto, seu funcionamento envolve aspectos que muitas pessoas desconhecem, o que pode levar ao uso incorreto e ao endividamento. Neste artigo, vamos explorar de forma clara e detalhada o que é um cartão de crédito, como ele funciona, seus principais componentes e cuidados essenciais ao utilizá-lo.

O que é um cartão de crédito?

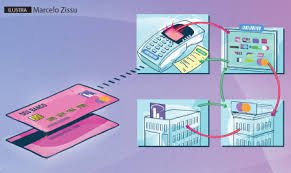

O cartão de crédito é um meio de pagamento eletrônico que permite ao consumidor realizar compras mesmo sem ter o dinheiro disponível na hora. Ele funciona como um “empréstimo rotativo”: o banco ou a administradora do cartão “empresta” o valor da compra, que será pago posteriormente pelo usuário, geralmente em até 30 dias.

Ao contrário do cartão de débito, que debita imediatamente o valor da conta bancária, o cartão de crédito acumula as compras realizadas dentro de um período chamado ciclo de faturamento, e emite uma fatura mensal com o total a ser pago.

Como funciona o cartão de crédito?

O funcionamento básico de um cartão de crédito envolve:

- Limite de crédito

Ao solicitar um cartão, a instituição financeira estabelece um limite de crédito, que é o valor máximo que você pode gastar. Esse limite pode ser ajustado com o tempo, conforme seu histórico de uso e pagamento. - Compras e autorizações

Cada vez que você usa o cartão, a operadora verifica se há limite suficiente e se aprova a transação. Esse valor é “reservado” do seu limite até que a fatura seja paga. - Fechamento e vencimento da fatura

O cartão possui uma data de fechamento (quando é gerada a fatura) e uma data de vencimento (quando o pagamento deve ser feito). Entre essas duas datas, você pode se organizar para pagar o valor total ou parcial. - Pagamento total ou mínimo

Você pode pagar o valor integral da fatura ou apenas uma parte (pagamento mínimo). Mas atenção: pagar apenas o mínimo ativa o crédito rotativo, com altos juros. - Juros e encargos

Caso você não pague o total da fatura, incidem juros rotativos, que no Brasil podem ultrapassar 300% ao ano. Além disso, há multas e encargos adicionais por atraso.

Principais elementos do cartão de crédito

- Número do cartão: sequência de 16 dígitos únicos.

- Nome do titular: o usuário autorizado a utilizar o cartão.

- Data de validade: mês e ano em que o cartão expira.

- Código de segurança (CVV): geralmente 3 dígitos no verso, usado em compras online.

- Bandeira: Visa, Mastercard, Elo, etc., que determina a rede de aceitação.

Tipos de cartões de crédito

- Nacional e internacional: aceitos apenas no Brasil ou também no exterior.

- Convencional: sem benefícios adicionais.

- Gold, Platinum, Black: cartões com mais vantagens, como seguros, salas VIP e programas de pontos.

- Co-branded: vinculados a lojas ou companhias aéreas, acumulam pontos em programas específicos.

Benefícios do cartão de crédito

- Controle de gastos: com disciplina, permite planejamento financeiro.

- Facilidade de parcelamento: ideal para compras de alto valor.

- Programas de fidelidade: milhas, cashback, descontos.

- Segurança: menor risco em comparação ao dinheiro vivo.

- Emergências: útil quando surge um gasto imprevisto.

Riscos e cuidados

Embora seja uma ferramenta útil, o cartão de crédito pode virar uma armadilha se usado de forma imprudente:

- Endividamento: ao gastar além da capacidade de pagamento.

- Juros altos: especialmente no rotativo ou no parcelamento da fatura.

- Falsos parcelamentos “sem juros”: muitos comércios embutem os juros no preço.

- Compras por impulso: a facilidade de crédito pode gerar consumo exagerado.

Dicas para usar o cartão de forma consciente

- Estabeleça um limite pessoal abaixo do limite do banco.

- Evite pagar apenas o mínimo da fatura.

- Use o cartão como se fosse dinheiro à vista.

- Acompanhe os gastos pelo app do banco regularmente.

- Programe a data de vencimento próxima do dia do seu pagamento.

- Avalie sempre se a compra é realmente necessária.

Conclusão

O cartão de crédito é um aliado poderoso para quem sabe usá-lo com responsabilidade. Ele facilita a vida financeira, amplia o poder de compra e oferece benefícios adicionais. No entanto, exige disciplina e conhecimento. Compreender como ele funciona é o primeiro passo para evitar armadilhas, aproveitar seus recursos e manter uma vida financeira equilibrada.